Volatility Switch Индекс (VSI) — синтетический индекс, доступный на Deriv, который призван воспроизвести одну из самых определяющих черт реальных финансовых рынков: изменяющиеся условия волатильности. Вместо поддержания постоянного уровня волатильности VSI динамически переключается между режимами низкой, средней и высокой волатильности, создавая торговые условия, напоминающие периоды спокойствия рынка и турбулентности.

Это делает VSI принципиально отличным от традиционных индексов волатильности. Трейдеры не просто реагируют на направление цены, но и адаптируются к сдвигам самой волатильности, навыку, который крайне важен в реальной торговле на рынках. В этом руководстве вы узнаете, что такое VSI, как он работает, чем он отличается от других индексов волатильности на Deriv, какие преимущества и риски связаны с торговлей им, и как начать.

Краткое содержание

- Volatility Switch Индекс (VSI) — синтетический индекс Deriv, который имитирует реальные рынки, переключаясь между режимами низкой, средней и высокой волатильности.

- VSI доступен в трех вариантах: VSI Low, VSI Medium, and VSI High, каждый из которых имеет свой профиль волатильности и продолжительность режимов.

- Изменения режимов волатильности происходят случайно, что делает тайминг непредсказуемым и реалистичным.

- Спреды и поведение цен динамически адаптируются в зависимости от текущего режима волатильности.

- VSI позволяет трейдерам разрабатывать стратегии, ориентированные на изменения волатильности,а не только на направление цены.

- Индекс доступен 24/7 и не зависит от реальных экономических событий.

- Эффективное управление рисками крайне важно из-за внезапных изменений волатильности.

Что такое индекс переключения волатильности (VSI)?

Volatility Switch Index (VSI) — синтетический рыночный индекс, который моделирует, как финансовые рынки перемещаются через различные волатильности фазы со временем. Реальные рынки редко остаются спокойными или волатильными бесконечно. Вместо этого они чередуют периоды стабильности, умеренного движения и резких ценовых колебаний.

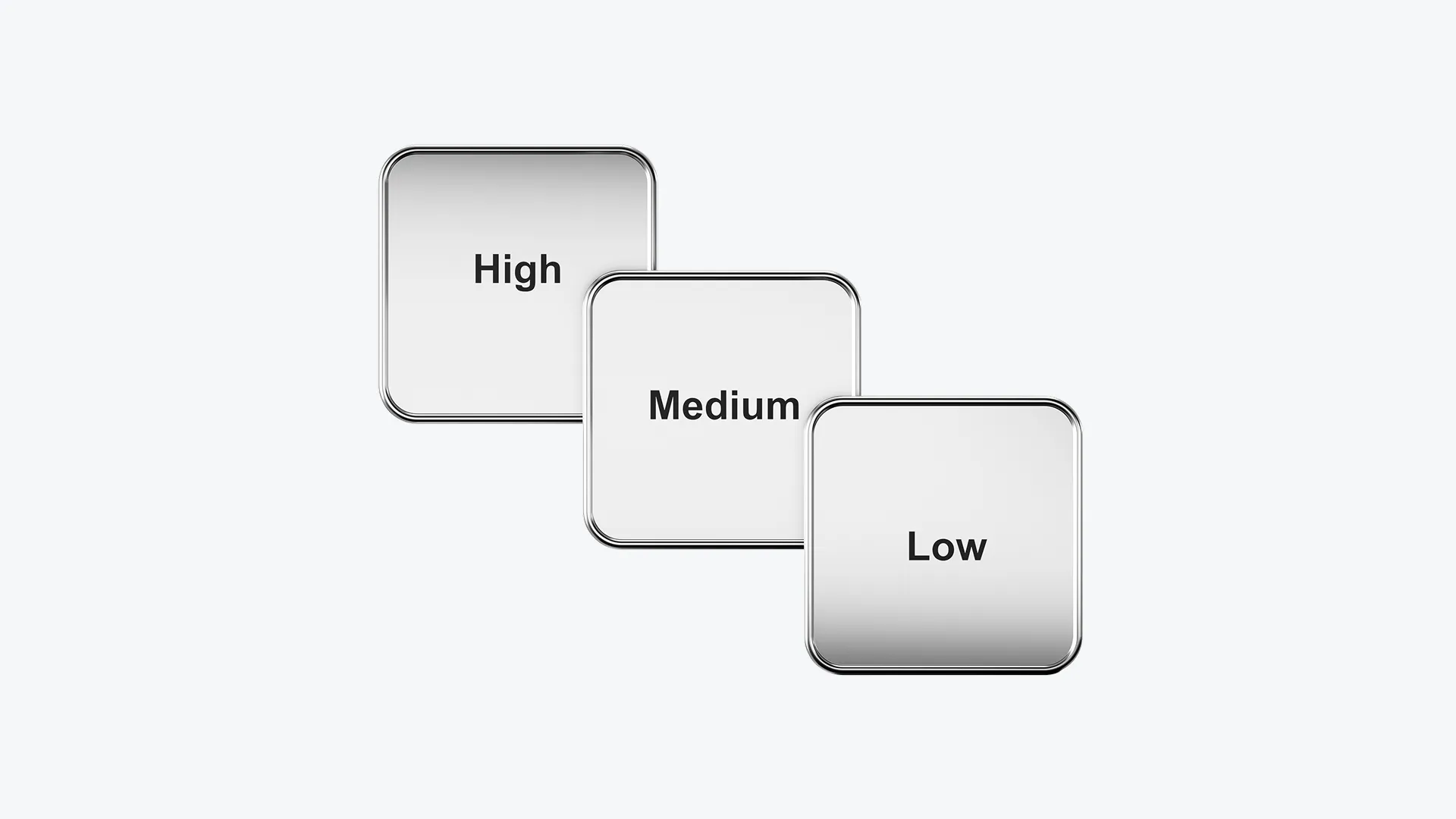

VSI моделирует это поведение, случайно переключаясь между тремя режимами волатильности:

- Low volatility – меньшие, более устойчивые движения цен

- Medium volatility – сбалансированное движение с умеренными колебаниями цен

- High volatility – более быстрые и резкие колебания цен

Каждый режим длится заданную продолжительность, но момент смены режимов непредсказуем. Эта структура позволяет трейдерам увидеть, как волатильность расширяется и сжимается в рамках одного торгового инструмента, близко отражая динамику реального рынка.

Как работает Volatility Switch Индекс?

VSI работает на основе алгоритмов, которые контролируют как уровни волатильности, так и продолжительность режимов. Вместо реакции на новости или макроэкономические данные индекс полагается исключительно на свою внутреннюю модель, обеспечивая непрерывную доступность.

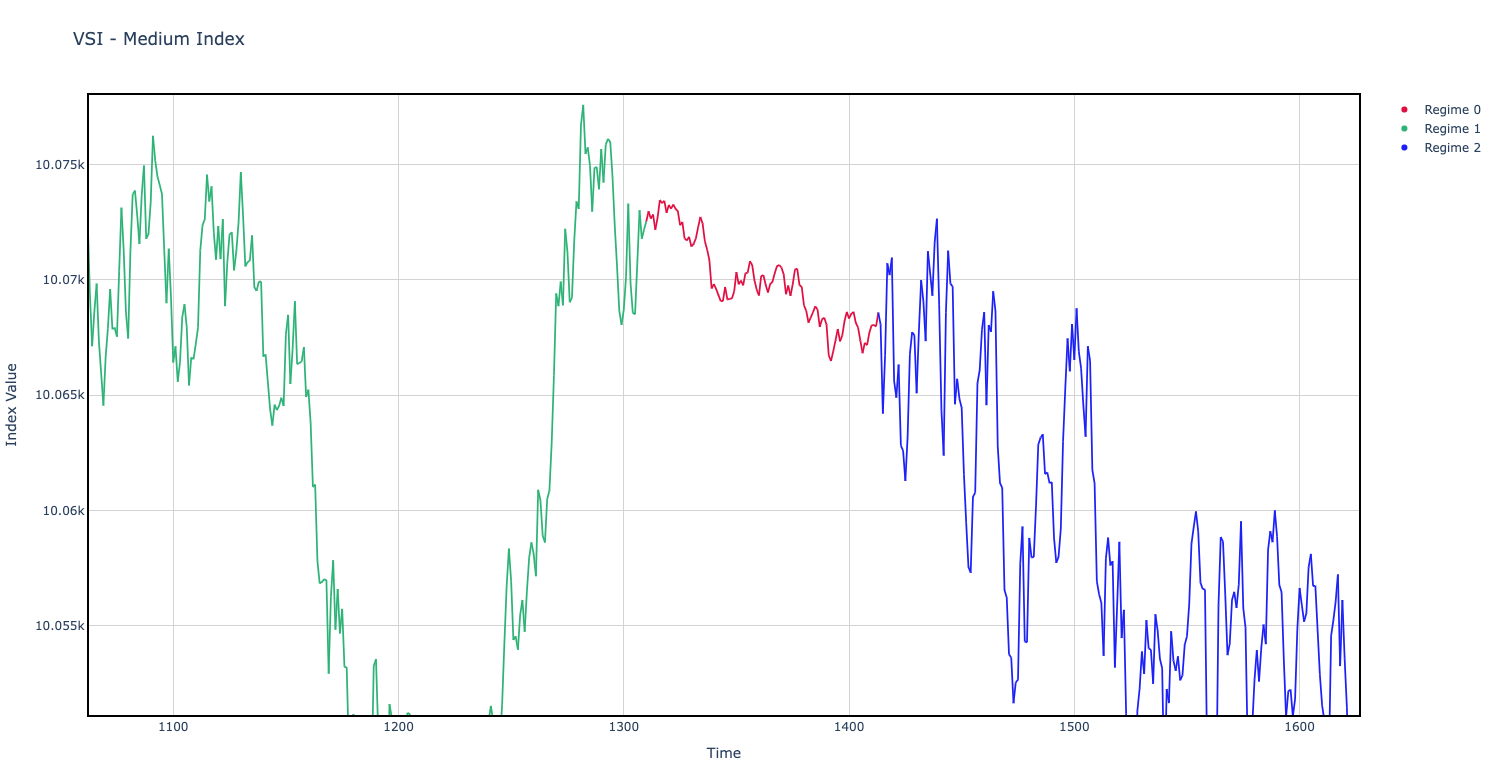

Режимы волатильности и продолжительность

Каждый режим волатильности сохраняется в течение установленного периода времени. Хотя диапазон длительности известен, точный момент переключения индекса на новый режим случайный. Эта неопределенность препятствует трейдерам точно прогнозировать изменения волатильности, что усиливает дисциплинированное управление рисками.

Динамические спреды

В отличие от индексов с фиксированными spreads, VSI регулирует спреды в зависимости от текущего режима волатильности. Окружение с более высокой волатильностью обычно сопровождается более широкими спредами, отражающими то, как ведут себя транзакционные издержки на реальных финансовых рынках в периоды турбулентности.

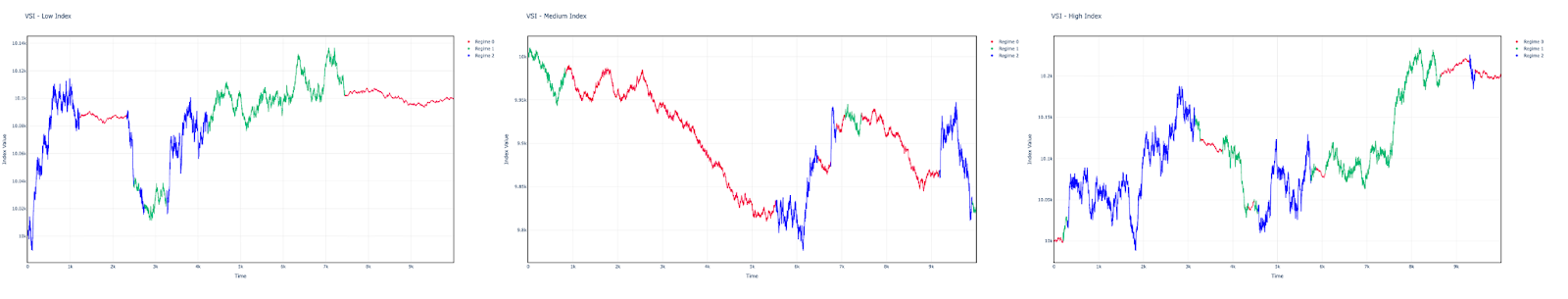

VSI варианта

Трейдеры могут выбрать между тремя вариантами VSI, каждый из которых предлагает различные характеристики волатильности:

| Волатильность | Средняя продолжительность режима | Начальная цена | Подразумеваемая волатильность | |

|---|---|---|---|---|

| VSI low | 10/50/100% | 60/30/10 мин | 10000 | 43% |

| VSI medium | 50/75/150% | 30/15/5 мин | 10000 | 73% |

| VSI high | 25/100/150% | 15/15/15 мин | 10000 | 109% |

Эти показатели помогают трейдерам понять ожидаемую интенсивность движения цены и то, как часто условия волатильности могут изменяться.

Почему переключение режимов волатильности имеет значение для трейдеров

На реальных рынках волатильность влияет на всё: от размера позиций до размещения ордеров Stop-Loss. Внезапные всплески волатильности могут увеличить прибыль, но они также могут увеличить убытки.

Торговля VSI позволяет трейдерам учиться:

- Осознавайте, как поведение цены изменяется при различных условиях волатильности

- Корректируйте стратегии по мере роста или снижения волатильности

- Управляйте риском динамично, не полагаясь на статические предположения

Это делает VSI особенно полезным для трейдеров, которые хотят развивать навыки, применимые за пределами Synthetic Indices

Преимущества торговли VSI на Deriv

Торговля VSI предлагает несколько преимуществ по сравнению как с инструментами реального рынка, так и с индексами с постоянной волатильностью.

Поведение рынка

Чередование режимов волатильности отражает, как финансовые рынки ведут себя в спокойные периоды, переходы и фазы с высокой волатильностью. Это делает торговлю более реалистичной.

Разработка и тестирование стратегий

VSI позволяет трейдерам разрабатывать и тестировать стратегии, которые реагируют на изменяющиеся условия волатильности в рамках одного инструмента. Это особенно ценно для трейдеров, оттачивающих технические или алгоритмические подходы.

Образовательная ценность

Для трейдеров, изучающих, как волатильность влияет на движение цены, VSI предоставляет контролируемую среду для наблюдения за эффектами волатильности без непредсказуемости внешних событий.

Круглосуточная доступность

Как и все Deriv synthetic indices, VSI доступен круглосуточно и не зависит от выходных, праздников или экономических объявлений.

Возможности торговли, ориентированные на волатильность

Вместо того чтобы торговать исключительно по направлению цены, трейдеры могут сосредоточиться на том, как режимы волатильности влияют на входы, выходы и уровень риска.

VSI против традиционных индексов волатильности на Deriv

Традиционные индексы волатильности на Deriv, такие как индексы с постоянной волатильностью, поддерживают фиксированный уровень волатильности на протяжении времени. Хотя такая стабильность может быть полезной, она не отражает того, как волатильность ведет себя на реальных рынках.

VSI отличается по нескольким важным аспектам:

- Определённые режимы волатильности: VSI чередует между низкой, средней и высокой волатильностью вместо того, чтобы оставаться постоянной.

- Реалистичные переходы: Переключения режимов вносят неопределенность, аналогичную изменениям на рынке.

- Динамические спреды: Транзакционные издержки подстраиваются под условия волатильности.

Для трейдеров, ищущих более реалистичную рыночную среду или тестирующих стратегии, разработанные для меняющейся волатильности, VSI предлагает более продвинутую альтернативу.

Риски и управление рисками при торговле VSI

Реализм VSI также приводит к повышенным рискам, если волатильность не управляется должным образом. Трейдерам следует учитывать следующие практики:

Будьте готовы к резким изменениям волатильности

Волатильность может расти без предупреждения, что приводит к резким движениям цены. Всегда учитывайте, что условия могут измениться неожиданно.

Настройте размер позиций.

Снижение размеров позиций во время периодов высокой волатильности может помочь ограничить экспозицию и контролировать просадки.

Используйте ордеры Stop-Loss

Уровни стоп-лосса должны соответствовать текущей обстановке волатильности. Более широкие стоп-лоссы могут понадобиться во время фаз высокой волатильности, тогда как в спокойных условиях подойдут более узкие стопы.

Практикуйтесь на демо-счете

Использование демо-счета позволяет трейдерам наблюдать за изменениями режимов, тестировать стратегии и совершенствовать контроль рисков без финансового риска.

Как начать торговлю Volatility Switch Index на Deriv

Начало работы с VSI простое:

- Войдите в свой аккаунт Deriv и выберите торговую платформу, которая поддерживает synthetic indices.

- Выберите VSI Low, VSI Medium, or VSI High в зависимости от вашей готовности к риску и стратегии.

- Начните на демо-аккаунте, чтобы ознакомиться с изменениями режимов и поведением цены.

- Применяйте структурированное управление рисками перед переходом к торговле на реальном счёте.

Сфокусированность на наблюдении и дисциплине во время ранних сделок может помочь трейдерам эффективнее адаптироваться к волатильности, основанной на режимах.

На Deriv Volatility Switch Index (VSI) предоставляет практичный способ пережить и торговать меняющимися условия волатильности в рамках одного инструмента. Путём моделирования того, как реальные рынки переходят между спокойными и бурными фазами, VSI помогает трейдерам развивать адаптивные стратегии и более чуткое восприятие рисков.

Независимо от того, совершенствуете ли вы технические подходы, тестируете алгоритмические модели или строите стратегии, основанные на волатильности, VSI предоставляет структурированную среду для практики адаптивной торговли. Начав на демо-счёте и сосредоточившись на дисциплинированном управлении рисками, вы сможете максимально эффективно использовать этот инновационный индекс.

Викторина

Что из нижеследующего является уникальным для Индекса Переключения Волатильности (VSI) по сравнению с традиционными синтетическими индексами?