%2520copy%2520(1).webp)

Un krach boursier est une baisse soudaine et sévère des prix des actions sur un indice large, souvent de 30 % en quelques jours. Ces événements sont généralement déclenchés par des bulles spéculatives, des crises économiques ou des chocs externes. La vente paniquée accélère la chute, plongeant les marchés dans un déclin plus profond.

Résumé rapide

- Définition : Un krach est une chute rapide à deux chiffres du marché en quelques jours, généralement alimentée par la panique, la spéculation ou des chocs externes.

- Krachs historiques : la Grande Dépression de 1929, le Lundi noir de 1987, la bulle internet de 2000–01, la crise financière mondiale de 2008, et la pandémie de COVID-19 en 2020.

- Causes principales : spéculation, effet de levier excessif, inflation et taux d’intérêt, instabilité politique, et événements « cygnes noirs ».

- Impact : destruction de richesse, récessions, pertes d’emploi, faillites et changements dans le comportement des investisseurs.

- Opportunités de trading : stratégies de volatilité, vente à découvert, et flux vers les valeurs refuges.

Exemples de krachs historiques du marché

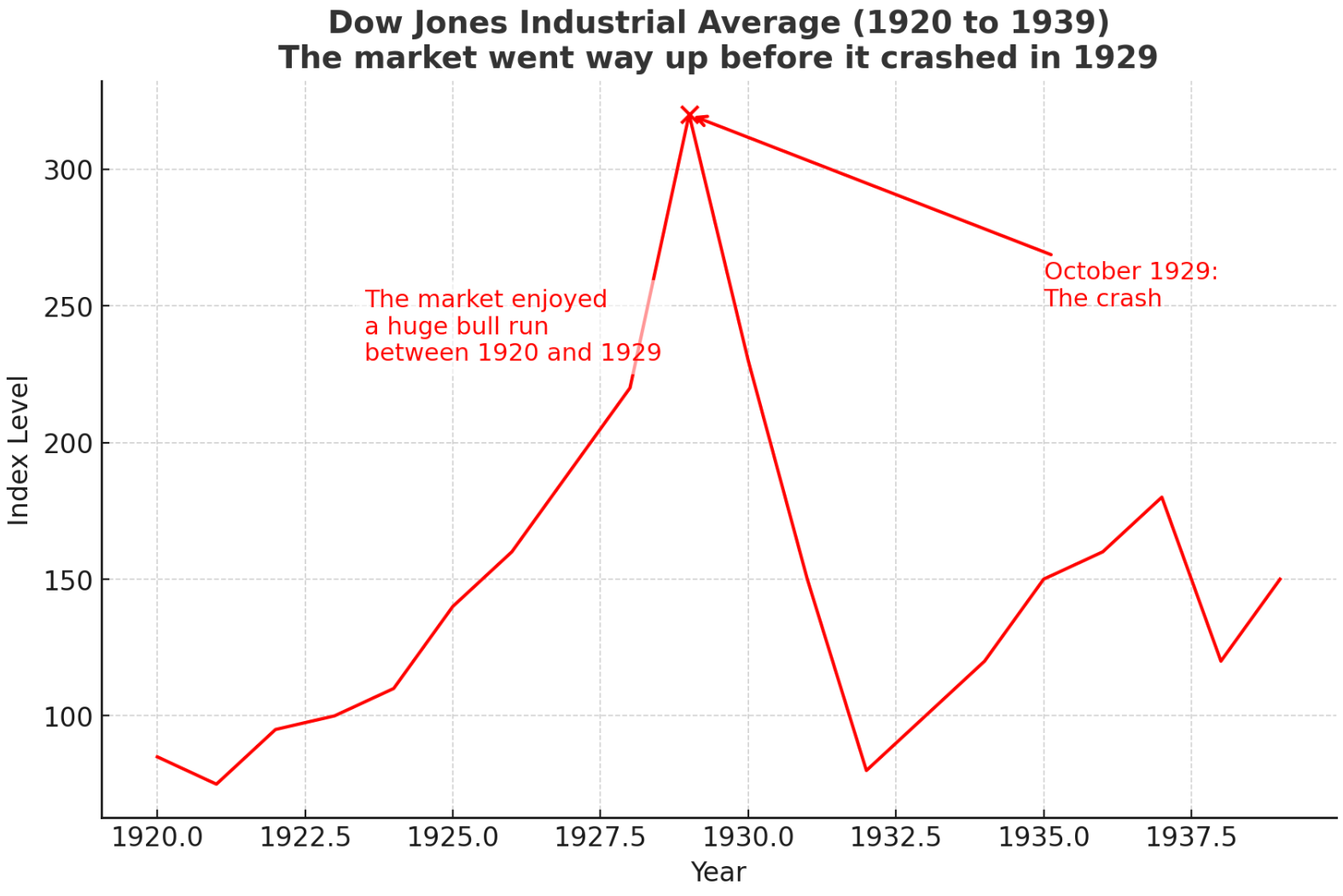

La Grande Dépression (1929)

En 1929, une spéculation généralisée et l’achat sur marge ont poussé les cours des actions américaines bien au-delà des fondamentaux. Lorsque la confiance a été brisée, la vente panic s'est propagée sur les marchés, déclenchant un effondrement qui a mené à la Grande Dépression et a remodelé l'économie mondiale.

Le Lundi noir (1987)

Le 19 octobre 1987, les marchés américains ont chuté de plus de 20 % en une seule journée. Les systèmes de trading informatisés ont amplifié la rapidité de la baisse, transformant la peur en un krach à grande échelle. Malgré la gravité, les marchés ont récupéré plus rapidement qu’en 1929, bien que l’événement ait modifié la façon dont les régulateurs abordent la volatilité.

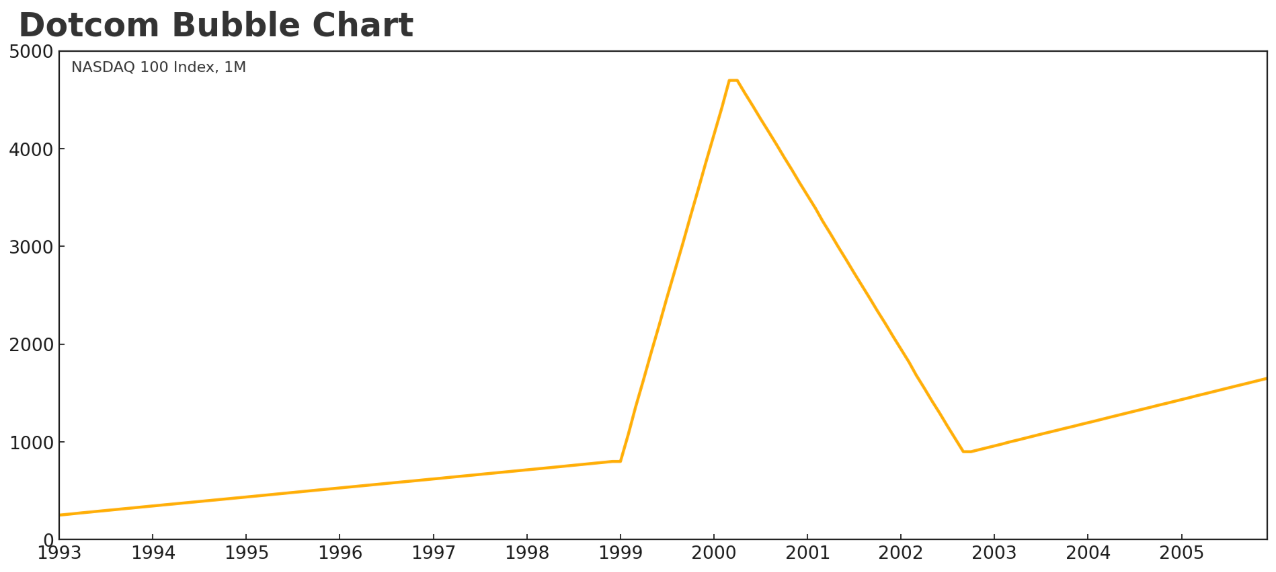

La bulle internet (2000–2001)

La fin des années 1990 a connu une frénésie d’investissement dans les start-ups internet, dont beaucoup ne disposaient guère plus que d’un business plan. À mesure que ces entreprises manquaient de capital, les indices fortement technologiques se sont effondrés. Des milliards de richesse des investisseurs ont disparu, mais le krach a aussi ouvert la voie à des entreprises technologiques plus solides qui ont dominé les années suivantes.

In trading, le succès ne consiste pas à prendre des risques inconsidérés. Mais qu'est-ce que cela signifie réellement pour les traders ? S'agit-il simplement de prendre de gros risques et d'espérer le meilleur ? Pas tout à fait.

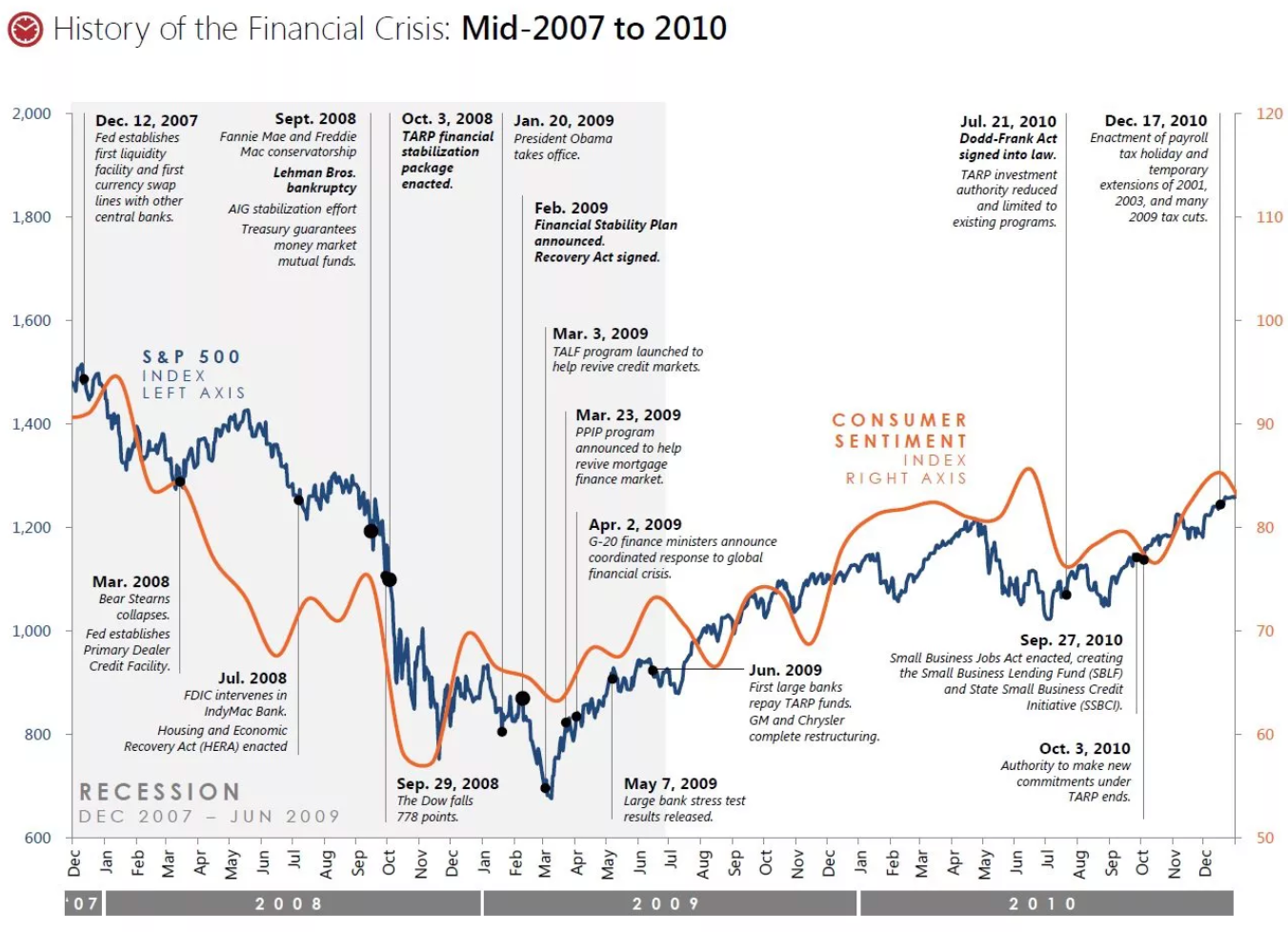

La crise financière mondiale (2008)

Le boom immobilier et la montée des titres adossés à des créances hypothécaires ont créé un effet de levier dangereux à travers le système bancaire. Lorsque les propriétaires ont commencé à faire défaut, les institutions financières se sont effondrées sous le poids d'actifs toxiques. Le krach a déclenché la Grande Récession, l'une des récessions économiques les plus sévères de l'histoire moderne.

In trading, le succès ne consiste pas à prendre des risques inconsidérés. Mais qu'est-ce que cela signifie réellement pour les traders ? S'agit-il simplement de prendre de gros risques et d'espérer le meilleur ? Pas tout à fait.

Le krach de la pandémie de COVID-19 (2020)

Les confinements mondiaux et le choc d’un virus à propagation rapide ont provoqué l’une des baisses les plus fortes de l’histoire. En mars 2020, les marchés boursiers ont plongé en territoire baissier en quelques semaines. Les suspensions de trading, appelées « coupe-circuits », ont été déclenchées plusieurs fois sur les bourses américaines. alors que la peur se répandait sur les marchés mondiaux.

In trading, le succès ne consiste pas à prendre des risques inconsidérés. Mais qu'est-ce que cela signifie réellement pour les traders ? S'agit-il simplement de prendre de gros risques et d'espérer le meilleur ? Pas tout à fait.

Causes des krachs boursiers

Spéculation et bulles de marché

Beaucoup de krachs commencent par une période d’excès spéculatif. En 1929, la confiance excessive a gonflé les valorisations boursières ; en 2000, le boom des dot-com a poussé les actions technologiques à des sommets insoutenables. Quand les fondamentaux se réaffirment, les bulles éclatent.

Effet de levier excessif

L’emprunt amplifie les gains lorsque les marchés montent, mais détruit le capital lorsqu’ils baissent. Les investisseurs qui achètent fortement avec effet de levier sont contraints de liquider lors des baisses, faisant chuter encore plus les prix. L’effet de levier a joué un rôle central lors du krach de 1929 et de la crise financière de 2008.

Inflation et hausse des taux d'intérêt

Lorsque le coût de l’emprunt augmente, la consommation et les investissements ralentissent. Les actions, qui prospèrent en période d’expansion, subissent une pression. L’inflation prolongée et le durcissement de la politique monétaire préparent souvent le terrain aux baisses.

Risques politiques et géopolitiques

Les marchés favorisent la stabilité. Les guerres, troubles politiques et changements brusques de politique minent la confiance des investisseurs. L’incertitude liée aux guerres commerciales, conflits militaires ou changements fiscaux soudains peut provoquer des ventes massives.

Événements « cygnes noirs »

Parfois, la cause est totalement inattendue. Les catastrophes naturelles, pandémies et attaques terroristes perturbent les économies sans avertissement. La pandémie de COVID-19 en 2020 est l'exemple récent le plus clair de la façon dont un choc externe peut plonger les marchés mondiaux dans le chaos.

Impact des krachs boursiers sur les marchés et les traders

1. Destruction de richesse

Les krachs peuvent anéantir des années de richesse accumulée en quelques jours. Les portefeuilles d’actions, fonds de pension et même les valeurs immobilières peuvent chuter fortement. Pour les investisseurs particuliers, cela conduit souvent à des ventes paniques, verrouillant les pertes au lieu d’attendre la reprise.

2. Restriction de crédit et ralentissement des investissements.

Les entreprises font face soudainement à des coûts d’emprunt plus élevés quand les banques deviennent averses au risque. L’accès au capital se tarit, les plans d’expansion stagnent et l’innovation ralentit. Cette contraction du crédit amplifie la baisse alors que les entreprises réduisent leurs investissements.

3. Effets de récession

Lorsque l’investissement diminue, les effets domino sont brutaux—licenciements, baisse des dépenses de consommation, faillites et, dans les cas extrêmes, crises financières systémiques. Ces conditions entraînent souvent des récessions, avec des répercussions sur les chaînes d’approvisionnement mondiales.

4. Opportunités pour les traders

Paradoxalement, les périodes de volatilité extrême offrent un terrain fertile aux traders préparés. Les actifs refuges comme l’or et les obligations d'État attirent des flux, tandis que les stratégies à court terme (comme le swing trading ou les jeux sur la volatilité) peuvent générer des profits. Les traders qui restent calmes et s’adaptent peuvent transformer le chaos en opportunité.

Volatilité du marché et opportunités de trading lors des krachs

La volatilité décrit la vitesse et l’intensité des variations de prix. Lors des krachs, elle augmente brusquement. Les traders peuvent s'adapter via des stratégies de cassure qui capitalisent sur de nouveaux niveaux de prix, des approches de retour à la moyenne qui misent sur un retour aux valeurs moyennes, ou des stratégies de tendance qui suivent les fortes tendances. Pour les traders plus avancés, des instruments comme les options, indices de volatilité et les CFD offrent une exposition directe aux fluctuations de prix.

Comment faire en sorte que les krachs boursiers jouent potentiellement en votre faveur

Vente à découvert

Comment ça marche :

Les traders empruntent un actif (comme une action) auprès d’un courtier et le vendent immédiatement, espérant que son prix baisse. Plus tard, ils le rachètent à un prix inférieur et le rendent, empochant la différence.

Imaginez que vous empruntiez le vélo de votre voisin parce que vous pensez que sa valeur va diminuer.

- Vous le vendez immédiatement pour 200 $.

- Un mois plus tard, la valeur marchande du vélo chute à 120 $.

- Vous le rachetez à 120 $ et rendez le vélo à votre voisin.

- Votre profit = 80 $ (moins les frais d’emprunt).

C’est essentiellement ce qu’est la vente à découvert : profiter d’une baisse de prix en vendant d’abord et en rachetant ensuite.

Analogie historique : La Grande Dépression (1929)

Avant le krach de Wall Street de 1929, de nombreux traders pratiquaient la vente à découvert alors que les prix des actions commençaient à vaciller. Lors de la panique de vente, les vendeurs à découvert ont réalisé d’énormes bénéfices en rachetant des actions à prix bradés.

Cependant, leurs actions ont également aggravé le krach—les prix sont tombés encore plus vite car la vente à découvert a accru la pression. Cela a conduit les régulateurs à imposer ensuite des règles (comme la « règle de l’uptick ») pour empêcher les vendeurs à découvert d’accélérer les effondrements de marché.

- Pourquoi cela importe-t-il en matière de volatilité ?

Pourquoi c’est important en matière de volatilité La vente à découvert permet aux traders de tirer profit de la baisse des prix au lieu de subir des pertes.

- Risques : si le prix monte au lieu de baisser, les pertes peuvent être illimitées ; un vendeur à découvert peut devoir racheter à des niveaux beaucoup plus élevés. C'est pourquoi la vente à découvert est souvent associée à des stop-loss stricts ou à des stratégies de couverture.

- Exemple : lors de la crise financière de 2008, les fonds spéculatifs ayant vendu à découvert des actions financières ont réalisé d’énormes gains alors que les banques s’effondraient.

Actifs refuges

Lorsque la peur s’empare des marchés, l’argent tend à affluer vers des actifs que les investisseurs jugent sûrs pour préserver la valeur. Il s’agit moins de faire des profits rapides que de protéger le capital du chaos.

Refuges classiques

- Or : Considéré comme une réserve de valeur intemporelle, particulièrement en période d’inflation, de faiblesse monétaire ou de tensions géopolitiques.

- Dollar américain Obligations du Trésor : Les prix montent généralement (les rendements baissent) lorsque les investisseurs fuient le risque. Devises :

- Devises :

- Dollar américain (USD) : domine le commerce et la finance mondiaux ; sa demande augmente en période de crise.

- Yen japonais (JPY) : bénéficie historiquement lorsque l’appétit pour le risque global disparaît.

- Franc suisse (CHF) : la stabilité et le système financier suisse en font une devise refuge.

- Dollar américain (USD) : domine le commerce et la finance mondiaux ; sa demande augmente en période de crise.

Actions défensives

- Les secteurs de la santé et des produits de consommation courante (comme l’alimentation, les boissons et les produits ménagers) résistent généralement mieux en période de baisse. Les gens ont toujours besoin de médicaments, de courses et de biens de première nécessité, quelles que soient les récessions.

- Ces secteurs ne sont pas sans risques mais offrent souvent une stabilité relative comparée aux secteurs à forte croissance comme la tech ou les produits de luxe.

Gestion des risques en périodes volatiles

Survivre à un krach dépend de la discipline. Réduire l’effet de levier, trader des positions plus petites et échelonner ses entrées aident à gérer le risque. Les stop-loss et les stops suiveurs restent essentiels mais doivent être ajustés pour des fluctuations plus larges. La diversification sectorielle et régionale atténue les pertes, tandis que la détention de liquidités offre la flexibilité d’agir rapidement quand de nouvelles opportunités se présentent.

Stratégies pour naviguer lors d’un krach

Les traders doivent résister à la panique. Vendre impulsivement verrouille souvent les pertes juste avant le rebond des marchés. Restez concentré sur la liquidité, maintenez des positions gérables et faites preuve de discipline. La volatilité peut devenir une opportunité si elle est abordée avec préparation. N’oubliez jamais : chaque grand krach de l’histoire a finalement été suivi d’une reprise.

Les krachs boursiers sont perturbateurs mais aussi inévitables. Ils effacent des richesses et alimentent la peur, mais ils offrent aussi des opportunités à ceux qui comprennent leur dynamique. En étudiant des exemples historiques, en reconnaissant les causes communes et en appliquant une gestion disciplinée des risques, les traders peuvent tirer parti de la volatilité.

Prêt à mettre ces leçons en pratique ?

Tradez des actions mondiales avec Deriv et accédez à des outils avancés pour naviguer dans la volatilité avec confiance.

Quiz

Qu'est-ce que la « vente à découvert » dans le contexte d'un krach boursier ?